Economy

Impasse político aumentará os riscos económicos em França

Uma coisa ficou clara após os resultados surpreendentes das eleições francesas de domingo: qualquer novo governo formado pelo Presidente Emmanuel Macron enfrentaria meses de paralisia política. O que é menos certo é se esta estagnação irá empurrar a endividada economia francesa para ainda mais dificuldades.

A turbulência pôs mais uma vez em evidência a crescente dívida francesa de três biliões de euros e um défice que cresceu para mais de 5% da produção económica, levando a agência de classificação de crédito Standard & Poor's a emitir imediatamente um alerta na segunda-feira sobre a classificação da dívida soberana da França.

A agência, que já tinha rebaixado a dívida francesa em 31 de maio, disse que “a incerteza paira sobre a futura estrutura do governo francês”, o que perturbou o governo, cuja credibilidade económica era um dos seus mais importantes ativos políticos. A agência acrescentou que se a polarização no novo parlamento francês enfraquecer a capacidade do governo de reformar as suas finanças, a classificação da dívida de França poderá ser novamente rebaixada.

A França enfrenta um território desconhecido depois de os partidos de esquerda terem feito progressos inesperados nas eleições legislativas nacionais, ultrapassando o partido nacionalista anti-imigração Rally National, para garantir o maior número de assentos na Câmara dos Representantes. O resultado não deixou nenhum partido – incluindo a coligação centrista de Macron – com maioria e dividiu a Câmara dos Deputados em três blocos fortemente opostos.

A economia francesa já atravessava um período difícil. As taxas de desemprego, que caíram no ano passado para 7%, o mínimo dos últimos 15 anos, estão a aumentar novamente, à medida que os fabricantes reduzem a produção e as exportações diminuem. Os consumidores, cansados da inflação persistente, também cortaram gastos, o principal motor do crescimento.

O governo de Macron alertou recentemente que o crescimento será mais fraco do que o esperado este ano, uma vez que pretende cortar despesas em mais de 20 mil milhões de euros (cerca de 21,5 mil milhões de dólares). A União Europeia repreendeu a França no final do mês passado por violar as regras fiscais que restringem os gastos e os empréstimos. A dívida de França aumentou para mais de 110% da produção económica e o país regista um grande défice orçamental depois de o governo ter gasto pesadamente para proteger os consumidores e as empresas dos confinamentos pandémicos e do aumento dos preços da energia.

Os adversários de Macron, à direita e à esquerda, usaram a questão da dívida para o atacar durante as suas campanhas eleitorais. Mas os principais partidos não estão dispostos a chegar a um consenso e os investidores estão preocupados com a possibilidade de o novo parlamento não conseguir aprovar um orçamento no outono que inclua cortes profundos nas despesas e evite o risco de novos cortes na dívida soberana francesa.

Numa nota aos clientes, Alex Everett, diretor de investimentos da Aberdeen, uma empresa de investimentos com sede em Londres, escreveu: “Quando a poeira baixar, o impasse parlamentar pendente revelar-se-á mais prejudicial do que inicialmente previsto. A tentativa de Macron de impor a unidade, em vez disso, alimentou mais disputas”.

Os investidores já tinham aumentado os custos dos empréstimos governamentais. O diferencial entre as taxas de juro cobradas pelos investidores sobre a dívida francesa e alemã aumentou para a maior diferença desde a crise financeira, um sinal de que os investidores estão preocupados com a capacidade da França para gerir as suas finanças. O risco aqui é que a dívida francesa cresça para níveis mais elevados, o que poderá levar a um aumento mais rápido nos pagamentos de juros.

O quadro é ainda mais complicado pela aliança de esquerda, a Nova Frente Popular, que no domingo conquistou o maior número de assentos na Câmara dos Representantes. O partido, um bloco que inclui representantes comunistas, verdes e socialistas, procura impor “impostos pesados sobre os ricos e distribuir riqueza”. agenda Inspirado pela extrema esquerda, o partido França Rebelde disse que está preparado para desafiar as regras fiscais da UE, se necessário, para implementar o seu programa.

Na verdade, a menos que o governo aumente os impostos sobre as empresas e os ricos, o bloco de esquerda provavelmente rejeitará qualquer orçamento nacional que honre a promessa da França a Bruxelas e às agências de classificação da dívida de reduzir o défice no próximo ano para 4,4% do PIB, de 5,1%. , escreve Mujtaba Rahman, Diretor Geral do Eurasia Group na Europa, em sua análise. Ele acrescentou que o grupo também procuraria aumentar os gastos com educação e saúde e talvez pressionar por um aumento do salário mínimo em França.

Mas os esquerdistas, por mais ousada que seja a sua posição, não terão controlo geral, pelo que a sua agenda tem poucas hipóteses de aprovação. Isto atenuou as preocupações de alguns investidores sobre o custo económico do programa de despesas do PFN. O custo é estimado em cerca de 187 mil milhões de euros anuais, um total que será apoiado pelo aumento dos impostos sobre as empresas e os indivíduos ricos em até 150 mil milhões de euros e pela eliminação de uma série de incentivos fiscais às empresas.

“Um parlamento suspenso provavelmente será a melhor solução para as ações europeias”, disse Claudia Panseri, diretora de investimentos para França do UBS Global Wealth Management.

Na segunda-feira, o ministro das Finanças de Macron, Bruno Le Maire, alertou numa publicação no X que o programa económico do bloco de esquerda poderia empurrar a França para uma crise financeira e declínio económico. “Isso destruiria os resultados da política que seguimos durante sete anos e que deu empregos, atratividade e fábricas à França”, disse ele.

Holger Schmieding, economista-chefe do Berenberg Bank, disse que o impasse legislativo “anuncia o fim das reformas pró-crescimento de Macron”. Ele acrescentou que a coligação centrista de Macron pode, em vez disso, ter de aceitar um retrocesso de algumas das suas principais iniciativas – talvez incluindo a sua decisão de aumentar a idade de reforma em França de 62 para 64 anos, o que levou a manifestações a nível nacional em 2022.

Schmieding acrescentou que tais repercussões e insatisfação entre os investidores globais provavelmente levarão, no longo prazo, à redução do crescimento e ao aumento da inflação em França. “Juntamente com a possibilidade de uma descida da classificação de crédito, isto aumentaria os custos de financiamento e exacerbaria os problemas financeiros que a França enfrenta”, disse ele.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

O JPMorgan espera que o Fed reduza sua taxa básica de juros em 100 pontos base este ano

No início do mês, Wall Street estava confiante – mas não convencida – de que conseguiria um tão esperado corte nas taxas em setembro.

O discurso do presidente do Fed, Jerome Powell, em Jackson Hole, foi um sinal claro de que um corte nas taxas é iminente. A taxa de juro situa-se actualmente em 5,25% – o seu nível mais elevado em mais de duas décadas.

Mas uma combinação de dados económicos e sugestões de membros do FOMC – incluindo o próprio Powell – faz agora com que os analistas se perguntem se o corte será mais significativo do que o anteriormente esperado. Segundo alguns analistas, o “viés de risco” de Powell está a começar a mudar.

Anteriormente, instituições como o Bank of America e o Vanguard Investment Fund tinham considerado cortar as taxas de juro em 0,25%, ou 25 pontos base, no próximo mês, mas os argumentos a favor de um corte de 50 pontos base (0,5%) estão a começar a ganhar força.

Por exemplo, o JPMorgan Chase disse esta semana que espera que a Fed reduza as taxas de juro em 100 pontos base – um ponto percentual completo – até ao final do ano.

Como restam apenas três reuniões, isto significa que pelo menos um dos cortes deve ser de 50 pontos base, combinado com dois cortes de 25 pontos base.

A mudança nas expectativas ocorre num momento em que dados turbulentos continuam a tornar o duplo mandato do Comité Federal de Mercado Aberto (FOMC) mais difícil de ler.

Esta dupla missão é reduzir as taxas de inflação – algo que o governo tem conseguido fazer até agora com relativo sucesso, sem empurrar a economia para a recessão – mas também maximizar o emprego.

UM um relatório Estatísticas do Bureau of Labor Statistics dos EUA revelaram esta semana que as taxas de desemprego nas áreas urbanas estão aumentando lentamente, enquanto… Demanda por trabalhadores Ele cede.

Por outro lado, a produtividade está aumentando, de acordo com o Bureau of Labor Statistics Ele disse no início deste mês.

Isto criou “uma estranha mistura de preocupações crescentes sobre a possibilidade de os EUA entrarem em recessão, juntamente com o otimismo do mercado financeiro sobre a trajetória futura do desempenho empresarial”, escreveu o JPMorgan numa nota esta semana.

O banco acrescentou no memorando que revisou sorte A Fed parece estar a mudar de uma postura gradualista para um receio de cortar as taxas de juro demasiado tarde.

O presidente do Federal Reserve, Austin Goolsbee, expressou esta preocupação em uma entrevista exclusiva com sorte No início deste mês.

“As condições eram muito diferentes quando definimos a taxa de juro neste nível”, alertou. “Todos os meses temos uma inflação como a que acabámos de ver – onde a inflação é inferior ao esperado – apertamos a política monetária em termos reais”.

Como resultado, ele pede a si mesmo e aos seus colegas no FOMC que ponderem: “Quando é que a Fed realmente precisa de ser tão agressiva?”

“A resposta é que você só quer permanecer tão restrito quanto for necessário e se temer que a economia esteja prestes a despencar”, explicou ele. “Na minha opinião, não é assim que se parece uma economia abalada.”

“Portanto, penso que precisamos de perceber que estas restrições vão continuar por muito tempo, porque se o fizermos, teremos de pensar no lado real do mandato e as oportunidades de emprego irão deteriorar-se.”

O Fed está reavaliando os riscos

Quer os especialistas esperem um corte de 25 pontos base, um corte de 50 pontos base, ou mesmo um corte de emergência fora do prazo, a única coisa em que todos concordam é que o FOMC está a mudar de rumo.

No seu discurso em Jackson Hole na semana passada, o presidente do Fed, Powell, disse: “É hora de um ajuste político. A direção é clara e o momento e o ritmo dos cortes nas taxas de juros dependerão dos dados recebidos, da evolução das expectativas e do equilíbrio dos riscos. .”

Isso sugere que Powell e seus colegas estão procurando equilibrar os dois lados de seu mandato, escreveu Jeremy Siegel, professor da Wharton, em seu livro Comentário semanal Para especialistas em investimentos WisdomTree.

No seu comentário de segunda-feira, Siegel escreveu: “Embora Powell tenha comentado que parte do aumento do desemprego se deve ao aumento da oferta de trabalho, ele também destacou uma clara fraqueza no mercado de trabalho e que mais fraqueza não é bem-vinda”.

O professor emérito de finanças da Universidade da Pensilvânia pertence ao campo da redução da taxa básica de juros – atualmente entre 1% e 2%. 5,25% e 5,5%-“Para 4% ou menos sem demora.”

“Em outras palavras, [Powell] “O Fed não tentará usar o aumento do desemprego como alavanca para terminar o trabalho de reduzir a inflação para 2%. Esta é uma mudança muito importante”, escreveu Siegel, que também é economista-chefe da WisdomTree.

Embora a JP Morgan possa não concordar com o apelo de Siegel para um corte imediato das taxas, os analistas do maior banco dos Estados Unidos também notaram a mudança no “viés de risco” de Powell, como lhe chamam.

“A mensagem contida no discurso do presidente do Fed, Powell, em Jackson Hole, na semana passada, confirma que esta mudança no viés de risco ocorreu e que o Fed não quer ver as condições de negócios melhorarem ainda mais”, escreveram.

“Acreditamos que isto coloca o Fed no caminho certo para reduzir as taxas de juro em cerca de 100 pontos base até ao final deste ano.”

Se a Fed não baixar as taxas de juro este ano, Powell não só enfrentará uma revolta no mercado, mas também poderá empurrar a economia para uma recessão, segundo alguns analistas.

“Não estamos a dizer que uma recessão está a chegar”, escreveram Thierry Wiesmann e Gareth Berry, estrategistas cambiais e de taxas da Macquarie, numa nota vista por eles. sorte, Mas acrescentou que se os cortes não fossem feitos, “as probabilidades de uma recessão seriam muito maiores”.

Em nossa nova edição especial, a lenda de Wall Street recebe uma reformulação, uma história sobre a iniqüidade das criptomoedas, a má conduta das famílias avícolas e muito mais.

Leia histórias.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

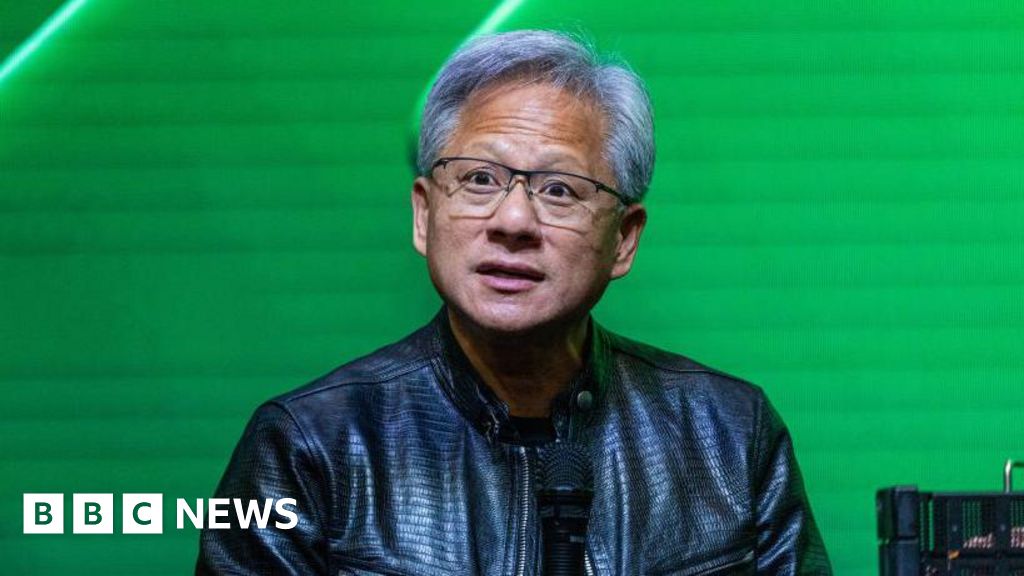

As ações da gigante de chips de inteligência artificial Nvidia caíram apesar das vendas recordes de US$ 30 bilhões

As ações da Nvidia caíram, embora a gigante dos chips de IA tenha superado confortavelmente as expectativas depois de mais que dobrar suas vendas.

A Nvidia relatou receitas recordes de US$ 30 bilhões (£ 24,7 bilhões) em um período de três meses.

A empresa tem sido uma das maiores beneficiárias do boom da inteligência artificial, com o seu valor no mercado de ações a subir para mais de 3 biliões de dólares.

Mas embora os analistas tenham se acostumado com o “incrível” crescimento das vendas da Nvidia, os últimos resultados sugerem que “a taxa de crescimento está começando a desacelerar”, disse Simon French, chefe de pesquisa da Panmure Liberam.

Os analistas esperavam que as vendas crescessem US$ 28,7 bilhões nos três meses até 28 de julho.

A Nvidia superou esse número ao aumentar as receitas em 122% em relação ao mesmo período do ano passado.

Mas o preço das ações da Nvidia caiu 6% no pregão de Nova York.

“Não se trata apenas de superar as estimativas agora”, disse Matt Britzman, estrategista-chefe de ações da Hargreaves Lansdown. “Os mercados esperam uma queda e o tamanho da batida de hoje parece ter decepcionado um pouco”.

Ao anunciar os resultados mais recentes, o CEO da NVIDIA, Jensen Huang, disse: “A IA generativa revolucionará todos os setores”.

Mas French disse à BBC: “Se quisermos aumentar as expectativas a esse nível, temos de continuar a crescer a taxas surpreendentes”.

Ele acrescentou que, embora o atual chip de IA – chamado Hopper – esteja vendendo bem, o chip de próxima geração da Blackwell “teve alguns atrasos na produção e essa é provavelmente uma das razões pelas quais Wall Street estava vendendo ações após o expediente”.

Os resultados da Nvidia tornaram-se um evento trimestral que leva Wall Street a um frenesi de compra e venda de ações.

Uma “festa de observação” estava programada para ser realizada em Manhattan, de acordo com o Wall Street Journal, enquanto o Sr. Hwang, famoso por sua jaqueta de couro exclusiva, era apelidado de “Homem de Ferro”. “Tecnologia Taylor Swift”.

Alvin Nguyen, analista sênior da Forrester, disse à BBC que tanto a Nvidia quanto Huang se tornaram “o rosto da inteligência artificial”.

Isto tem ajudado a empresa até agora, mas também pode afetar a sua avaliação se a IA não conseguir entregar os resultados desejados depois de as empresas terem investido milhares de milhões de dólares na tecnologia, disse Nguyen.

“Mil casos de uso de IA não são suficientes. Você precisa de um milhão.”

Nguyen também disse que a vantagem empresarial da Nvidia significa que ela possui produtos líderes de mercado, que seus clientes usam há décadas, e possui um “ecossistema de software”.

Ele disse que concorrentes, como a Intel, podem conseguir “diminuir” a participação de mercado da Nvidia se conseguirem desenvolver um produto melhor, embora ele tenha dito que isso levaria tempo.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

Economy

CrowdStrike reduz sua perspectiva devido a uma interrupção do Windows que afeta novos negócios

O incidente atrasou alguns dos negócios da empresa para trimestres posteriores, mas a maioria ainda está “em andamento”, disse o CEO George Kurtz.

Os analistas esperavam que esta decisão afetasse a reputação da CrowdStrike, mas o custo da mudança de prestadores de serviços pode impedir um impacto maior. As ações da empresa caíram mais de 3% nas negociações estendidas.

O diretor financeiro da empresa, Bert Budberry, disse que os desafios que a empresa enfrenta continuarão por cerca de um ano, prevendo-se que o crescimento acelere no segundo semestre do próximo ano.

Ele disse que as previsões anuais de receita serão afetadas por um pacote de compromisso com o cliente que custará US$ 60 milhões no segundo semestre.

“O pacote de suporte ao cliente e o sistema Falcon Flex (que já existia antes da interrupção) são medidas da CrowdStrike para aumentar a confiança e aumentar o uso da plataforma após a interrupção de 19 de julho”, disse Shrikik Kothari, principal analista do setor na Baird.

A CrowdStrike espera que as receitas anuais atinjam entre US$ 3,89 bilhões e US$ 3,90 bilhões, em comparação com sua previsão anterior de entre US$ 3,98 bilhões e US$ 4,01 bilhões. Os analistas esperavam, em média, US$ 3,95 bilhões.

A CrowdStrike espera que o lucro líquido anual ajustado por ação fique entre US$ 3,61 e US$ 3,65, em comparação com estimativas anteriores de US$ 3,93 a US$ 4,03.

“A visão geral é que o céu não está caindo devido à interrupção ocorrida em 19 de julho”, disse Saul Eyal, analista da TD Kwon, acrescentando que os resultados e orientações do segundo trimestre foram “melhores do que o esperado”.

As receitas da empresa no segundo trimestre aumentaram cerca de 32%, para 963,9 milhões de dólares, superando as estimativas de 958,6 milhões de dólares, e também anunciou lucro ajustado por ação de 1,04 dólares, que superou as expectativas de 97 centavos.

subscrição aqui.

Preparado por Jaspreet Singh em Bengaluru; Editado por Arun Kuyyur

Nossos padrões: Princípios de confiança da Thomson Reuters.

“Analista. Adorável leitor ávido de bacon. Empreendedor. Escritor dedicado. Ninja do vinho premiado. Um leitor sutilmente cativante.”

-

Economy3 anos ago

O bitcoin pode chegar a US $ 37.000, mas o trader afirma que o preço do bitcoin será maior ‘Um número que você não consegue entender’

-

sport3 anos ago

Os Nets estão tentando adquirir Kevin Love dos Cavaliers, Isaiah Hartenstein

-

Tech2 anos ago

Mike Frasini, presidente da Amazon Games, deixa o cargo

-

science3 anos ago

Astrofísicos podem ter encontrado um buraco negro de massa intermediária na galáxia de Andrômeda

-

science2 anos ago

Rússia ameaça sequestrar o telescópio espacial alemão

-

science2 anos ago

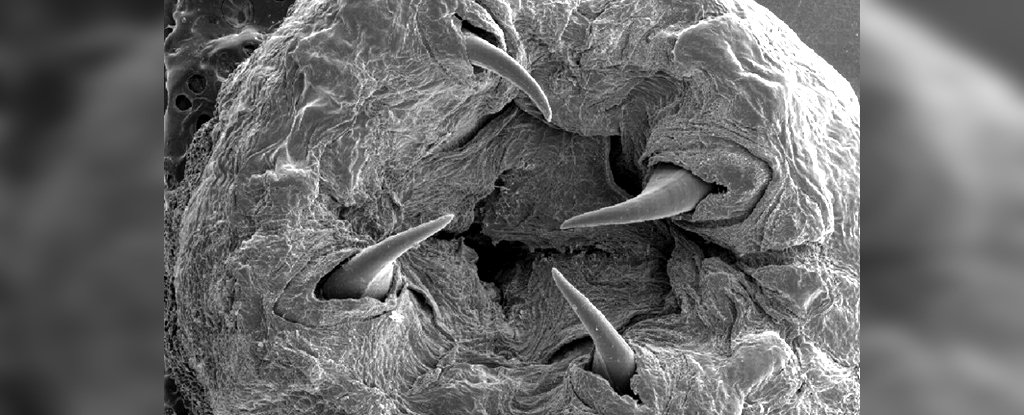

Finalmente sabemos como a lagarta do pesadelo cria presas de metal

-

Tech8 meses ago

ZOTAC confirma que quatro dos nove modelos Geforce RTX 40 SUPER terão preço MSRP

-

sport1 ano ago

USMNT empata com a Jamaica na primeira partida da Copa Ouro da CONCACAF: o que isso significa para os Estados Unidos